L’euro a volé la vedette la semaine dernière avec une forte baisse déclenchée par de mauvaises données d’activité. Ce ralentissement a intensifié la nécessité pour la BCE d’assouplir rapidement sa politique monétaire et de la ramener à des niveaux neutres. Alors que la baisse de l’euro a été prononcée, la livre sterling et le franc suisse ne sont pas loin derrière, chacun étant confronté à ses propres défis. Bien que ces devises européennes soient clairement baissières par rapport à la plupart des autres grandes devises, leurs perspectives relatives sont moins claires en raison de leurs relations interdépendantes.

À l’inverse, le dollar canadien et le dollar australien sont apparus comme les plus performants, en partie soutenus par le regain d’appétit pour le risque sur les marchés américains. Cette ambiance positive a soutenu les devises liées aux matières premières alors que les investisseurs recherchent des actifs à plus haut rendement. Le dollar occupe la troisième place parmi les monnaies les plus fortes ; cependant, sa dynamique haussière est quelque peu limitée par le sentiment d’appétence pour le risque et la faiblesse des rendements des bons du Trésor. Néanmoins, le billet vert pourrait simplement se consolider face aux devises liées aux matières premières et au yen, les acheteurs étant prêts à revenir à tout moment.

Les majors européennes hésitent face à des défis économiques et politiques étroitement liés

Les principales devises européennes ont enregistré des baisses significatives la semaine dernière, avec Euro ouvrant la voie alors que les acteurs du marché ont accru leurs paris sur un assouplissement monétaire plus agressif en BCE. Le catalyseur de ces ventes massives a été les données décevantes du PMI de la zone euro, qui ont révélé des contractions dans les secteurs des services et de la fabrication. La récession prolongée du secteur manufacturier s’aggrave, et le secteur des services est désormais lui aussi en contraction. La détérioration des conditions dans les plus grandes économies de la zone euro, l’Allemagne et la France, a intensifié les inquiétudes quant aux perspectives économiques de la région.

Aux difficultés économiques s’ajoutent les défis politiques croissants. Le gouvernement français reste instable après les élections anticipées de cette année, et l’Allemagne se prépare à des élections anticipées, contribuant ainsi à l’incertitude intérieure. Sur le plan extérieur, la récente escalade du conflit entre l’Ukraine et la Russie jette une ombre longue sur la région. En outre, les risques de nouvelles tensions commerciales avec les États-Unis se profilent, alors qu’une nouvelle administration dirigée par Donald Trump devrait prendre ses fonctions l’année prochaine. Ces facteurs freinent collectivement l’optimisme des entreprises à travers l’Europe.

Les économistes soulignent de plus en plus la nécessité urgente de baisser les taux d’intérêt pour soutenir les économies chancelantes. Les marchés intègrent actuellement une probabilité de 50 % d’une baisse des taux de 50 points de base par la BCE en décembre, un changement significatif par rapport aux attentes précédentes. Plus important encore, les spéculations se multiplient selon lesquelles la BCE devrait accélérer la réduction des taux d’intérêt, du taux actuel de 3,25 % au taux neutre estimé à 2 %. Certains décideurs de la BCE, en particulier les membres les plus conciliants, discutent même de la possibilité que les taux puissent devoir tomber en dessous du niveau neutre au cours de ce cycle pour stimuler efficacement l’économie et empêcher une sous-estimation de l’inflation.

La situation dans le ROYAUME-UNI est un peu plus complexe. D’un côté, les données récentes ont montré une contraction inattendue des ventes au détail et la première contraction du secteur privé en 13 mois, comme l’indiquent les chiffres du PMI, le secteur des services stagnant. D’un autre côté, les chiffres de l’inflation ont surpris à la hausse, l’IPC augmentant plus que prévu à 2,3 % et l’inflation des services atteignant 5 %. Ces pressions inflationnistes, combinées à l’incertitude entourant l’impact du budget du gouvernement travailliste, compliquent la capacité de la BoE à accélérer l’assouplissement monétaire.

De plus, selon S&P Global, l’optimisme des entreprises au Royaume-Uni connaît un déclin marqué et persistant depuis les élections générales de juillet. Les entreprises expriment clairement leur « rejet » des récentes politiques budgétaires, ce qui suggère que la confiance pourrait encore se détériorer avant d’atteindre un plancher. Cette tendance négative de la confiance des entreprises pourrait pousser la BoE à agir plus rapidement au début de l’année prochaine pour soutenir l’économie.

Franc suisse est également confronté à son propre ensemble de défis. Les pressions déflationnistes s’accentuent, l’IPC suisse tombant régulièrement de 1,4% en milieu d’année à seulement 0,6% en octobre. Alors que les risques géopolitiques soutiennent la demande pour le franc refuge, son appréciation exacerbe de nouvelles tendances déflationnistes. En outre, un assouplissement agressif de la BCE pourrait renforcer davantage le franc, obligeant potentiellement la BNS à intervenir plus énergiquement pour empêcher une appréciation excessive. Avec un taux directeur déjà bas, à 1,00%, la BNS dispose de munitions limitées avant d’envisager un retour à des taux d’intérêt négatifs.

Manque de conviction dans les cross européens, alors que les monnaies matières premières font preuve de force

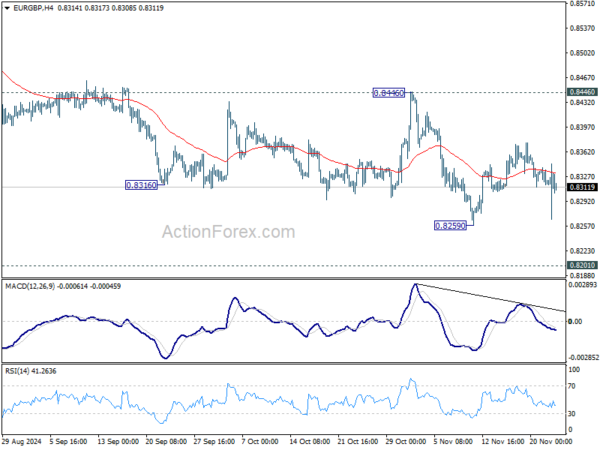

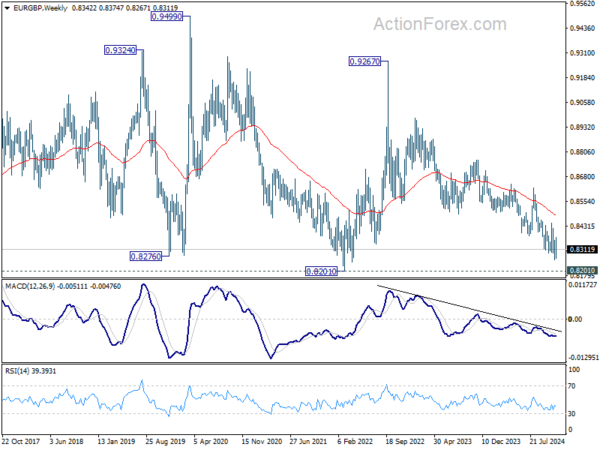

Techniquement, même si l’euro a affiché une faiblesse par rapport à la livre sterling et au franc suisse, la pression vendeuse a manqué de conviction claire, laissant les mouvements de l’EUR/CHF, de l’EUR/GBP et, dans une moindre mesure, du GBP/CHF indécis. Ce manque de clarté suggère que les acteurs du marché hésitent encore à s’engager pleinement dans une tendance claire pour ces paires.

En revanche, les perspectives pour les cross européens avec les devises liées aux matières premières semblent plus définies. Cela est probablement dû au regain d’appétit pour le risque, particulièrement dû à la vigueur des marchés américains.

EUR/GBP a grimpé à la baisse vendredi mais s’est rapidement redressé avant le support de 0,8259, sans cassure. D’une part, les perspectives à court terme restent baissières avec une résistance de 0,8446 intacte, et une nouvelle baisse est favorable. En revanche, l’EUR/GBP serait confronté à un niveau important à 0,8201 (plus bas de 2022) à l’automne prochain, ce qui pourrait constituer un support solide pour un rebond durable. Il faudra peut-être encore un peu de temps pour que les perspectives s’éclaircissent.

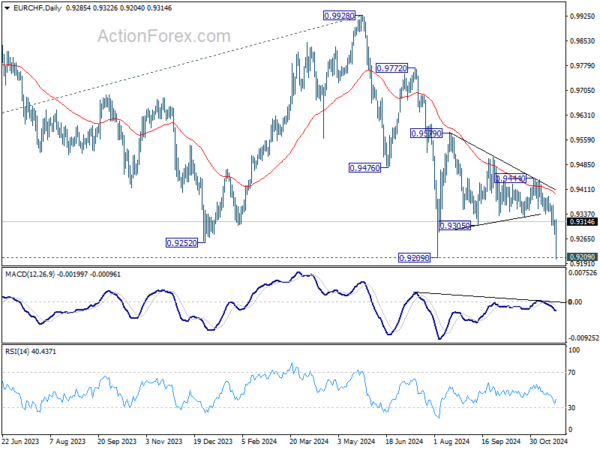

EUR/CHF a plongé encore plus brusquement à 0,9204 vendredi, mais a rebondi tout aussi fortement après une brève cassure du plus bas de 0,9209. La tendance baissière à long terme reste intacte, mais l’EUR/CHF connaîtrait probablement davantage de consolidations au-dessus de 0,9204/9 avant d’effectuer un mouvement baissier plus décisif.

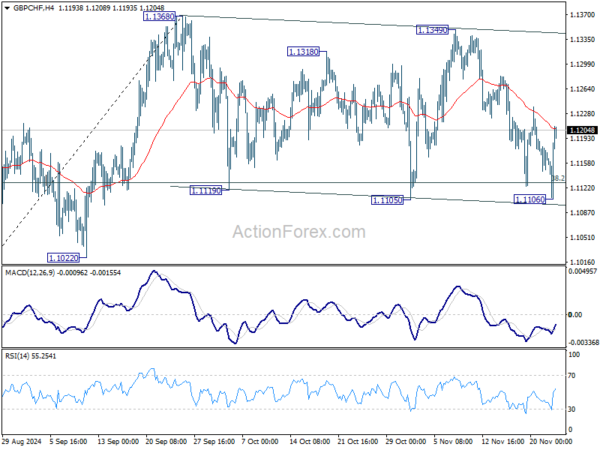

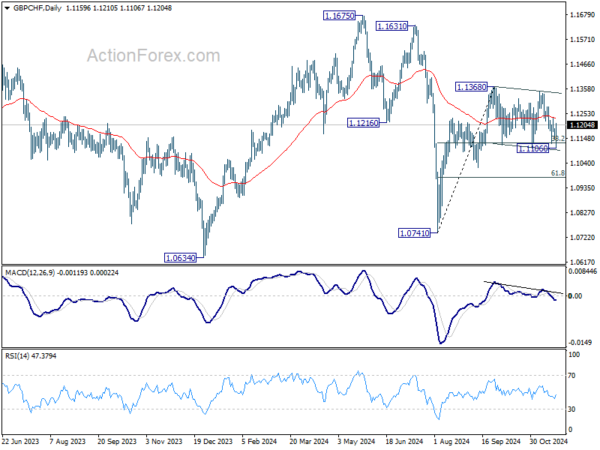

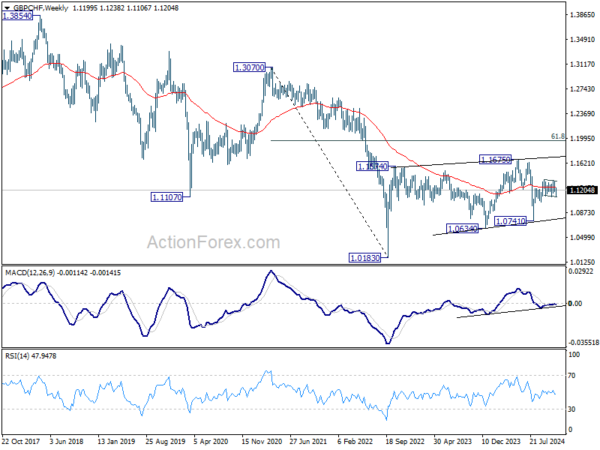

GBP/CHF a de nouveau attiré un support notable du retracement de 38,2% de 1,0741 à 1,1368 à 1,1128 encore la semaine dernière. Cette évolution maintient l’action des prix à partir de 1,1368 en tant que modèle de consolidation latérale. Cela signifie qu’une hausse à partir de 1,0741 est toujours favorable à une reprise ultérieure. Pourtant, premièrement, les perspectives haussières ne sont pas totalement effacées, le GBP/CHF étant toujours en difficulté autour de l’EMA stable de 55 W. Deuxièmement, on ne sait pas exactement combien de temps la consolidation se poursuivra.

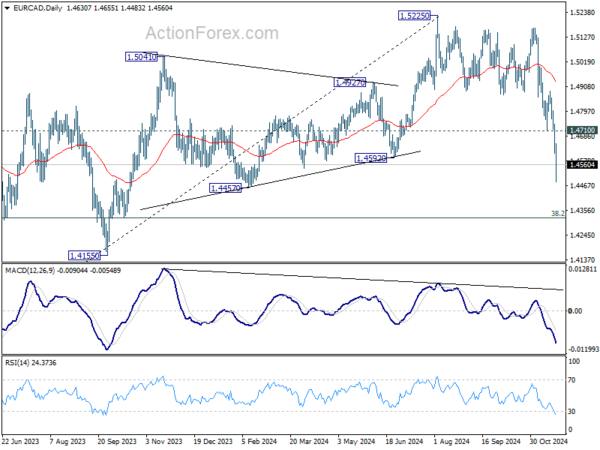

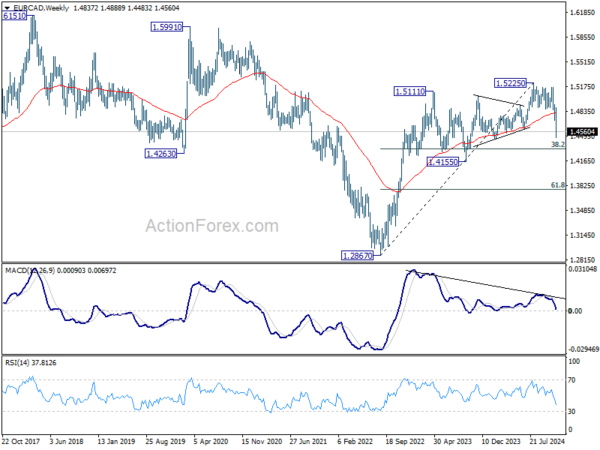

EUR/CADLa chute de 1,5225 s’est accélérée à la baisse la semaine dernière et a franchi le support de 1,4592 de manière décisive. Compte tenu des conditions de divergence baissière du W MACD, 1,5225 est au moins un sommet à moyen terme. Une nouvelle baisse est attendue tant que le support de 1,4710 devient la résistance. Le prochain objectif est le retracement de 38,2 % de 1,2867 (plus bas de 2022) à 1,5225 à 1,4324. Une cassure soutenue indiquera un renversement baissier à moyen terme et ciblera un retracement de 61,8% à 1,3768 ensuite.

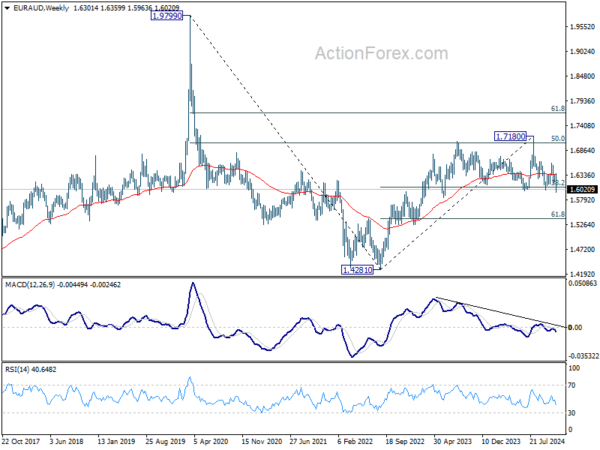

EUR/AUDLa baisse de 1,7180 a tenté de reprendre à travers la zone de support 1,5996/6002 la semaine dernière. Une nouvelle baisse est attendue tant que le support de 1,6161 devient la résistance. Compte tenu des conditions de divergence baissière du W MACD, une cassure soutenue de 1,5996 indiquerait que la tendance à partir de 1,4281 (plus bas de 2022) est un renversement. Une chute plus profonde se produirait ensuite au retracement de 61,8% de 1,4281 à 1,7180 à 1,5388.

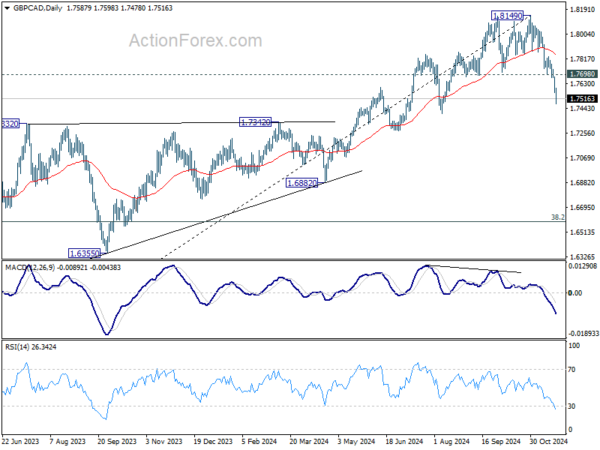

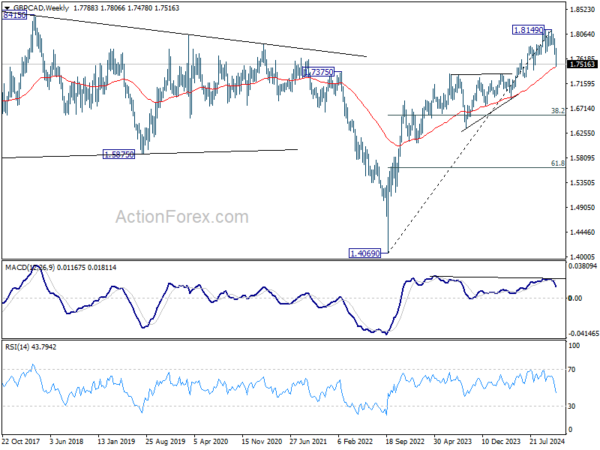

Un sommet à moyen terme devrait être en place à 1,8149 en GBP/CAD compte tenu de la condition de divergence baissière dans D MACD. Mais il est encore tôt pour conclure si la tendance haussière depuis 1,4069 (plus bas de 2022) s’inverse. Néanmoins, une nouvelle baisse est attendue tant que le support de 1,7698 devient résistance. Des échanges soutenus en dessous de 55 W EMA (maintenant à 1,7454) ouvriront la voie à un retracement de 38,2 % de 1,4069 à 1,8149 à 1,6590.

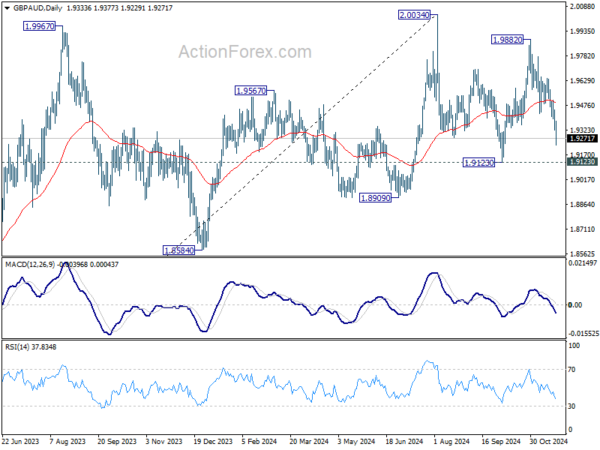

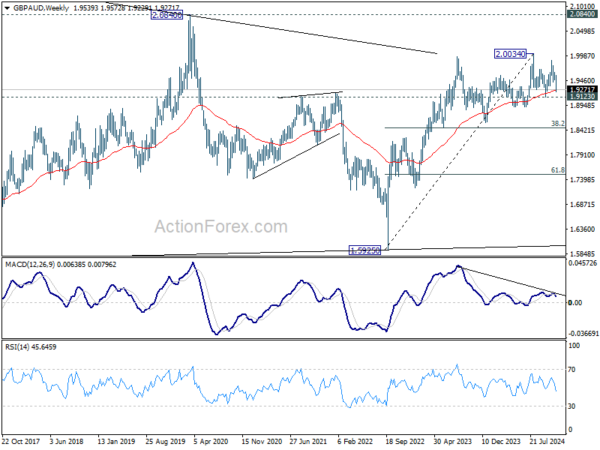

GBP/AUDLes perspectives sont moins claires. La divergence baissière du W MACD suggère un sommet à moyen terme à 2,0045. Mais une cassure ferme sous le support de 1,9123 est nécessaire pour confirmer. Dans ce cas, une baisse plus importante se traduirait par un retracement de 38,2% de 1,5925 à 2,0034 à 1,8464 en guise de correction. Néanmoins, un fort rebond à partir de 1,9123 maintiendra les perspectives haussières pour une autre hausse jusqu’à 2,0034 à un stade ultérieur.

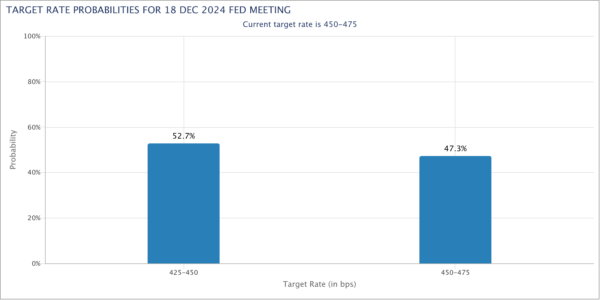

La résilience de l’économie américaine propulse les actions et l’indice du dollar bondit face à la faiblesse de l’euro

Sur les marchés américains, les investisseurs ont fait preuve d’un regain d’optimisme en se réjouissant des indicateurs économiques robustes, en particulier les données encourageantes du PMI dans le secteur des services qui se sont distinguées par une amélioration significative des performances. Les acteurs du marché ne semblaient pas perturbés par la diminution de la probabilité de réductions agressives des taux de la Fed. Les contrats à terme sur les fonds fédéraux n’indiquent désormais qu’une probabilité de 52,7 % d’une baisse des taux en décembre, ce qui suggère que les traders pensent que la Fed pourrait même envisager de suspendre les ajustements des taux. Les prochaines données sur l’emploi aux États-Unis, qui devraient être publiées dans deux semaines, seront cruciales.

Techniquement, DOW Le fort rebond de la semaine dernière suggère que le retrait de 44486,70 s’est déjà achevé à 42938,70. La cassure de 44486,70 reprendra une tendance haussière plus importante jusqu’à la projection de 100% de 32327,20 à 39889,05 de 38000,96 à 45562,81 ensuite.

rendement sur 10 ans a continué à lutter autour de 4,45, face à une forte résistance de la ligne de tendance baissière à moyen terme, ainsi qu’au retracement de 61,8% de 4,997 à 3,603 à 4,464. Cependant, il n’y a aucun signe clair d’un renversement pour l’instant. Une nouvelle hausse est favorable tant que le support de 4,264 tient. Une cassure soutenue de 4,464 renforcera le scénario haussier que toute la correction de 4,997 a complété par trois vagues descendantes jusqu’à 3,603. Un nouveau rallye devrait ensuite se produire jusqu’à 4,737 puis 4,997.

Indice du dollar a encore bondi à 108,07 la semaine dernière et a dépassé la projection de 100% de 99,57 à 107,34 de 100,15 à 107,92 avant de clôturer en légère baisse à 107,55. Étonnamment, cela n’a pas été motivé par un sentiment d’aversion au risque ni par une remontée des rendements américains, mais plutôt par la forte baisse de l’euro.

Concentrez-vous immédiatement sur la question de savoir si le Dollar Index pourrait se maintenir au-dessus de 107,92 avec conviction. Dans ce cas, cela renforcerait le cas du repli de 114,77 (plus haut de 2022) achevé après avoir obtenu un fort soutien de 55 M EMA. Un nouveau rallye devrait ensuite être observé jusqu’à la projection de 161,8% à 112,72 ensuite.

Néanmoins, le rejet de 107,92, suivi d’une cassure du support de 106,11, maintiendra dans un premier temps les perspectives à moyen terme neutres.

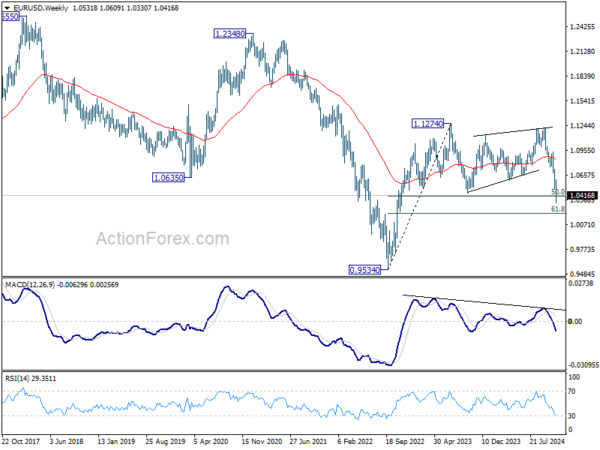

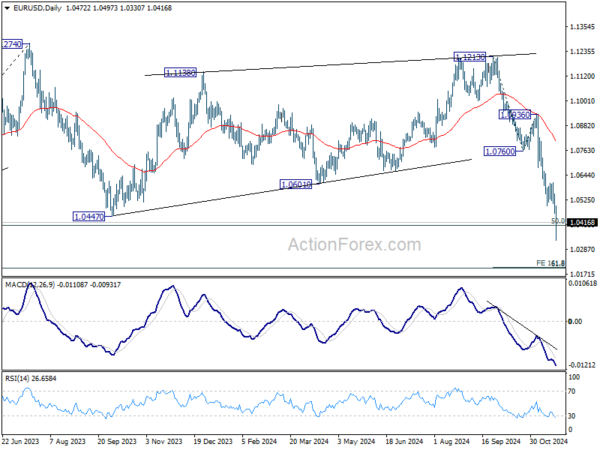

Perspectives hebdomadaires EUR/USD

La baisse de l’EUR/USD depuis 1,1213 s’est poursuivie la semaine dernière et s’est accélérée jusqu’à 1,0330. Il n’y a aucun signe de plancher pour l’instant et le biais initial reste baissier cette semaine. Des échanges soutenus en dessous du niveau clé de Fibonacci de 1,0404 entraîneront une implication baissière plus importante et cibleront le prochain niveau à 161,8%, projection de 1,1213 à 1,0760 de 1,0936 à 1,0203. Néanmoins, un fort rebond par rapport au niveau actuel, suivi d’une cassure de la résistance de 1,0609, indiquera un plancher à court terme.

Dans l’ensemble, l’attention immédiate est désormais portée sur le retracement de 50 % de 0,9534 (plus bas de 2022) à 1,1274 à 1,0404. Un fort rebond à partir de ce niveau maintiendra les cours à partir de 1,1273 (plus haut de 2023) en tant que modèle de consolidation à moyen terme uniquement. Cependant, une cassure soutenue de 1,0404 augmentera la probabilité que la tendance haussière globale à partir de 0,9534 se soit inversée. Cela ouvrirait la voie à un retracement de 61,8% à 1,0199 dans un premier temps. Une cassure ferme là-bas visera à nouveau le plus bas de 0,9534.

Sur le long terme, la tendance baissière à partir de 1,6039 reste en vigueur, l’EUR/USD restant bien dans le canal baissier et le rebond haussier plafonné à 55 M EMA (maintenant à 1,0991). La consolidation à partir de 0,9534 pourrait s’étendre davantage et une nouvelle hausse pourrait apparaître. Mais tant que la résistance de 1,1274 tiendra. une cassure à la baisse serait légèrement favorable.